Сложности и пути повышения точности оценки инвестиционных проектов

В условиях снижения инвестиционных возможностей бизнеса важен точный анализ эффективности инвестиций. Чтобы уменьшить инвестиционные риски, обусловленных большим числом допущений, используется комплекс показателей инвестиционного анализа, каждый из которых имеет свои плюсы и минусы. В статье рассмотрим проблемы и способы повышения качества оценки инвестиционных проектов, а также алгоритм проведения инвестиционного анализа на примере.

Общий подход к оценке эффективности инвестиционных проектов

В основе принятия решений инвестиционного характера лежит оценка экономической эффективности инвестиций. Она зависит от совокупности следующих факторов:

• способность инвестиционного проекта приносит доходы, т. е. положительные денежные потоки в будущем в течение всего срока функционирования проекта;

• размер единовременных и будущих расходов, требующихся для реализации проекта;

• размер и соотношение собственных и заемных источников финансирования проекта;

• стоимость собственного и заемного капитала;

• фактор времени (учитывается разная стоимость будущих денежных потоков).

При прогнозном анализе этих факторов могут возникнуть сложности:

• инвестиционные расходы могут осуществляться как единовременно, так и на протяжении длительного периода времени;

• помимо капитальных затрат могут быть необходимы финансовые расходы на пополнение оборотных средств для реализации проекта;

• расчет результатов реализации инвестиционного проекта проводится в пределах прогнозного периода, в то время как срок полного функционирования проекта в большинстве случаев превышает время прогнозного периода;

• длительный период инвестиционного проекта приводит к росту неопределенности при оценке всех аспектов инвестиций, т. е. к росту инвестиционного риска.

Поэтому для оценки эффективности инвестиционного проекта используется система показателей, так или иначе отражающих соотношение полученных результатов и понесенных затрат в зависимости от интересов всех участников инвестиционного проекта или конкретного участника в отдельности.

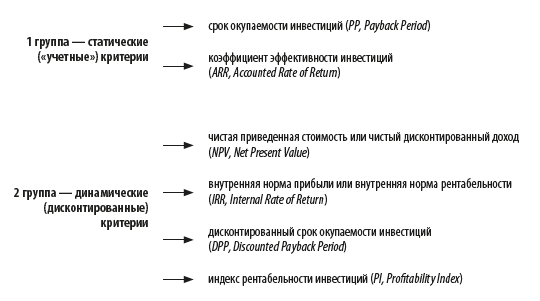

Итак, комплексный инвестиционный анализ предполагает расчет и последующую оценку следующих показателей:

Рассмотрим подробно методику расчета данных показателей, а также сложности и проблемы их практического использования.

Срок окупаемости инвестиций (PP, Payback period)

Срок окупаемости инвестиций — это период времени с момента начала реализации инвестпроекта до момента, когда доходы от инвестиций становятся равными первоначальным инвестиционным затратам, понесенным в виде капитальных вложений, и инвестиционным расходам на пополнение оборотных средств. Экономический смысл показателя заключается в определении срока, за который инвестор может вернуть вложенный инвестированный капитал.

Алгоритм расчета срока окупаемости зависит от равномерности распределения прогнозируемых доходов от инвестиций:

• если доход распределен по годам равномерно, то срок окупаемости рассчитывается делением общих инвестиционных затрат на величину годового дохода, обусловленного ими. При получении дробного числа оно округляется в сторону увеличения до ближайшего целого.

• если доходы распределены неравномерно, а в большинстве случаев так оно и есть, то срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых инвестиции будут покрыты кумулятивным чистым доходом, т. е. доходом, рассчитанным нарастающим итогом.

Общая формула расчета показателя срока окупаемости инвестиций:

где n — число временных периодов (календарных лет, месяцев);

Рn — кумулятивный чистый доход от реализации инвестпроекта;

IC — инвестированный капитал.

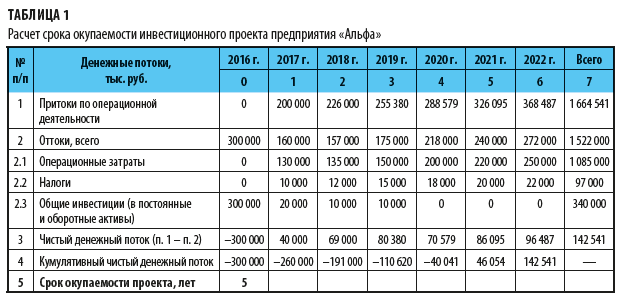

Рассмотрим пример расчета срока окупаемости инвестиций предприятия «Альфа». Данные о денежных потоках и определенный срок окупаемости проекта представлены в табл. 1.

Период первоначальных инвестиционных затрат, в котором еще нет притоков от операционной деятельности, принимается за нулевой.

Показатель чистого денежного потока (№ 3) определяется как разность между притоками по операционной деятельности (№ 1) и всеми оттоками (№ 2) по каждому периоду в отдельности. Показатель кумулятивного чистого денежного потока представляет собой сумму всех чистых денежных потоков, рассчитанных нарастающим итогом за весь период проекта.

Таким образом, срок окупаемости инвестиций наступает в тот момент, когда кумулятивный чистый денежный поток становится положительным. В рассмотренном примере он равен 5 годам.

Как видим, показатель срока окупаемости инвестиций очень прост в расчете и понимании. Однако он имеет ряд недостатков, которые необходимо учитывать при проведении инвестиционного анализа.

Ключевой недостаток этого показателя заключается в том, что он не учитывает разность стоимости денежных средств во времени, т. е. не делает различия между инвестиционными проектами с одинаковым общим размером положительных денежных потоков (доходов), но с разным распределением их по времени.

Еще один важный недостаток этого показателя — он не учитывает фактор влияния доходов, полученных в периоды после срока окупаемости, на общую эффективность инвестиций.

В связи с этим показатель срока окупаемости инвестиций дает лишь первичную (общую) оценку инвестиционного проекта и не может служить основой для принятия инвестиционных решений.

Коэффициент эффективности инвестиций (ARR, Accounted Rate of Return)

Коэффициент эффективности инвестиций показывает общую рентабельность проекта и используется для предварительной оценки привлекательности инвестиций.

У этого показателя есть две особенности:

• во-первых, как и срок окупаемости инвестиций (РР), он не предполагает расчет дисконтированных денежных потоков;

• во-вторых, за показатель чистых положительных потоков принимается бухгалтерская прибыль (за вычетом фискальных платежей), которая применяется в среднегодовом исчислении.

Рассчитывается показатель эффективности инвестиции (ARR) так: среднегодовая чистая прибыль за весь период инвестиционного проекта сопоставляется со средней величиной инвестиционных затрат. Далее возможны два варианта расчета:

1) если предполагается, что по истечении срока реализации инвестпроекта все капитальные вложения будут списаны, то средняя величина инвестиционных затрат рассчитывается как среднее арифметическое первоначальных и итоговых инвестиций;

2) если проект предполагает наличие остаточной (ликвидационной) стоимости активов, то ее стоимость исключается из величины итоговых инвестиций. В этом случае показатель эффективности инвестиции (ARR, %) рассчитывается по формуле:

где Pav — среднегодовая чистая прибыль, рассчитанная за весь срок инвестпроекта;

IC0 — первоначальная величина инвестированного капитала;

ICn — общая величина инвестированного капитала;

RV — остаточная (ликвидационная) стоимость инвестпроекта.

Рассмотрим на примере порядок расчета показателя эффективности инвестиций (ARR).

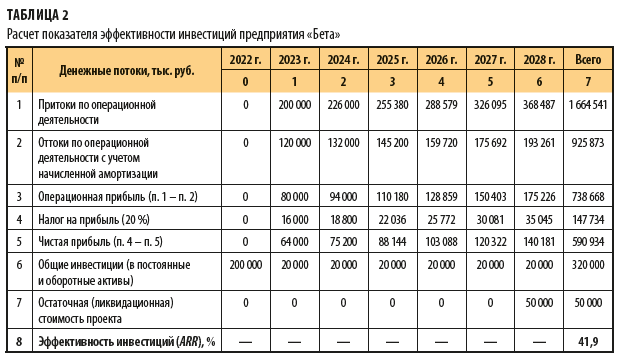

Данные о денежных потоках, инвестированном капитале, остаточной (ликвидационной) стоимости инвестпроекта и рассчитанном показателе ARR представлены в табл. 2.

Используя данные табл. 2 и формулу 2, рассчитаем показатель эффективности инвестиций (ARR):

1) сначала рассчитаем среднегодовую чистую прибыль весь срок инвестпроекта (Pav):

(64 000 тыс. руб. + 75 200 тыс. руб. + 88 144 тыс. руб. + 103 088 тыс. руб. + 120 322 тыс. руб. + 140 181 тыс. руб.) / 6 лет = 98 489 тыс. руб.;

2) далее рассчитаем показатель эффективности инвестиций (ARR):

98 489 тыс. руб. / (1/2 × (200 000 тыс. руб. + (320 000 тыс. руб. – 50 000 тыс. руб.))) × 100 % = 41,9 %.

Показатель эффективности инвестиций (ARR) используется, как правило, для оценки привлекательности инвестпроекта — он сравнивается с показателями рентабельности инвестированного и (или) собственного капитала.

А. В. Миляев,

ведущий аналитик, канд. экон. наук

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 4, 2022.

В чём заключается стратегия усреднения

Стратегия усреднения стоимости — один из популярных, но в то же время спорных инструментов в арсенале инвесторов. С точки зрения сторонников этого метода, усреднение — эффективный инструмент повышения доходности по отдельным активам. Противники же считают, что усреднение приводит к наращиванию убытков.

В этой статье предлагаем разобраться, что такое усреднение стоимости, как и когда оно может применяться. Также на конкретных примерах мы рассмотрим преимущества, недостатки и риски этой стратегии.

Усреднение на падающем рынке

Усреднение — это изменение средней арифметической стоимости актива в инвестиционном портфеле в результате его дополнительных приобретений. Изменение средней цены актива может быть как в бо́льшую, так и в меньшую сторону, в зависимости от стоимости его последующих покупок.

Стратегия усреднения наиболее востребована у долгосрочных инвесторов в периоды негативных тенденций на рынке и в условиях, когда выбранный инвестором перспективный актив теряет в стоимости. Чтобы инвестор начал получать прибыль, цена акции на рынке должна быть выше её средней цены в портфеле.

Реализуя стратегию усреднения на падающем рынке, инвестор решает следующие задачи:

-

снижает среднюю стоимость актива в своём портфеле;

Пример 1

Инвестор Олег 21 января 2020 г. приобрёл 10 акций компании «Лукойл» (LKOH) по цене 5726 руб. за штуку. Но через несколько месяцев эти акции подешевели. При этом Олег, уверенный в хороших перспективах компании, не спешит продавать бумаги. Наоборот, 21 апреля 2020 г. он докупает ещё 10 акций по цене 3778 руб.

После первой покупки средняя цена актива в портфеле Олега составляла 5726 руб.

После второй покупки ценных бумаг произошло усреднение их стоимости, и средняя цена одной акции «Лукойла» в портфеле Олега снизилась до 4752 руб.

(5726 * 10 + 3778 * 10) / 20 = 4752.

Теперь, чтобы Олег стал получать прибыль, акции должны стоить дороже 4752 руб. К середине августа 2020 г. акции «Лукойла» выросли и стали стоить 4823 руб.

Таким образом, благодаря усреднению на падающем рынке, актив Олега стал прибыльным. Без усреднения Олег находился бы в убыточной позиции.

Однако к ноябрю 2020 г. акции «Лукойла» снова упали до 3652 руб. Олег опять решает докупить перспективный, по его мнению, актив и 20 ноября 2020 г. покупает ещё 10 акций по цене 3652 руб. за штуку.

В итоге средняя цена одной акции «Лукойла» в портфеле Олега с первоначальной (5726 руб.) снизилась на 30% и составила 4385 руб.

(5726 * 10 + 3778 * 10 + 3652 * 10) / 30 = 4385.

При условии роста цены акций в будущем это принесёт Олегу бо́льшую прибыль.

Рис. 1. Стратегия усреднения на падающем рынке на примере акций «Лукойла». Источник: сайт Мосбиржи

Усреднение на растущем рынке

На растущем рынке применение метода усреднения имеет противоположный эффект — средняя цена актива увеличивается.

Усреднение на растущем рынке применяется инвестором в случае коротких позиций в акциях (ситуация аналогична усреднению на падающем рынке в длинной позиции). Кроме того, эта стратегия может использоваться при регулярных покупках в рамках долгосрочных инвестиционных стратегий, когда инвестор покупает актив, несмотря на его стоимость.

Пример 2

Инвестор Олег продолжил покупать акции «Лукойла» и в начале 2021 г. приобрёл ещё 10 акций компании по цене 5464 руб. за бумагу. А в июле 2021 г. докупил ещё 10, но уже по цене 6536 руб.

После усреднения на растущем рынке средняя цена актива в портфеле Олега выросла на 14,7% — с 4385 руб. до 5031 руб. за акцию.

(5726 * 10 + 3778 * 10 + 3652 * 10 + 5464 * 10 + 6536 * 10) / 50 = 5031.

Рис. 2. Стратегия усреднения на растущем рынке на примере акций «Лукойла». Источник: сайт Мосбиржи

После усреднения на растущем рынке Олег, увеличив среднюю стоимость своего актива, получил ещё и бо́льшую вероятность убытков в случае коррекции стоимости акций. Но вместе с тем вырос и объём актива, а следовательно, и размер дивидендных выплат.

Что выгоднее — остановиться или докупать акции на растущем рынке?

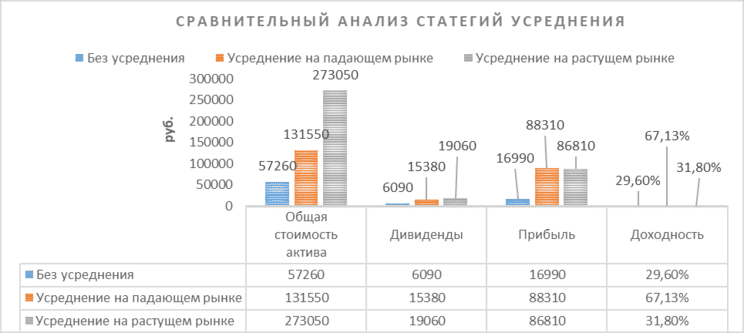

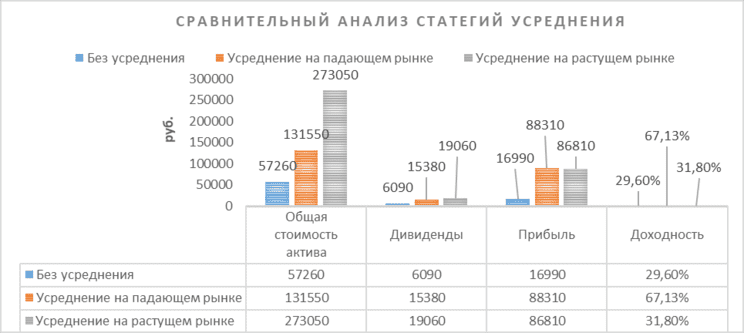

Предположим, что 11 января 2021 г. Олег решил продать все акции по действующей цене — 6816 руб. за штуку. В каком случае он получит больше выгоды: без усреднения, с усреднением на падающем рынке или с усреднением на растущем?

- Без усреднения в портфеле Олега находилось бы 10 акций по первоначальной цене 5726 руб. Общая стоимость актива — 57 260 руб. Полученные дивиденды — 6090 руб.

Общая прибыль от продажи акций с учётом дивидендной доходности составила бы 16 990 руб., или 29,6% доходности.

- С усреднением на падающем рынке к ноябрю 2020 г. в портфеле Олега было бы 30 акций по средней цене 4385 руб. Общая стоимость актива — 131 550 руб. Полученные дивиденды — 15 380 руб.

Общая прибыль от продажи акций с учётом дивидендной доходности составила бы 88 310 руб., или 67,13 % доходности.

- С продолжающимся усреднением на растущем рынке в портфеле Олега находилось бы 50 акций по средней цене 5031 руб. Общая стоимость актива — 273 050 руб. Полученные дивиденды — ещё 19 060 руб.

Общая прибыль от продажи с учётом дивидендной доходности составила бы 86 810 руб., или 31,8% доходности. Однако окончательный результат может зависеть от динамики цен на акции и наличия дивидендов.

Рис. 3. Сравнительный анализ стратегий усреднения. Источник: расчёты автора

Недостатки стратегии усреднения

Реализуя стратегию усреднения, всегда нужно учитывать непредсказуемость рынков. Рынок и отдельные акции могут двигаться в противоположную от прогнозов сторону длительное время.

Чрезмерное увлечение методом усреднения может привести к перевесу докупаемого актива в портфеле инвестора, что приведёт к следующим негативным факторам:

-

нарушение диверсификации инвестиционного портфеля;

Неверная реализации стратегии усреднения. Пример 3

Инвестор Олег управляет портфелем в 100 000 руб.

В июле 2020 г. он купил 10 акций VK (VKCO) в первые дни их размещения на бирже по цене 1698 руб. за штуку. В августе Олег приобретает ещё 10 акций по цене 2178 руб., рассчитывая на продолжение их роста. При этом Олег игнорирует тот факт, что объём актива занимает более 30% в его портфеле. Также он не обращает внимания на ряд фундаментальных данных, которые свидетельствуют о возможных рисках.

Впоследствии бычий тренд в акциях сменяется на медвежий, и через полгода бумаги дешевеют на 24%. Олег понимает, как сильно один актив влияет на общую доходность его портфеля, и начинает нервничать. При этом он решил усреднить позиции и в апреле 2021 г. докупает ещё 10 акций по цене 1752 руб. в надежде на разворот тренда, доводя объём актива в портфеле до 56%.

С апреля по декабрь 2021 г. акции теряют 53% своей стоимости. Общий убыток в портфеле Олега растёт, но инвестор продолжает держать акции. К январю 2022 г. акции проседают ещё на 48%.

Рис. 4. Динамика изменения стоимости акций VK Company. Источник: TradingView

В итоге общий убыток в инвестиционном портфеле Олега составляет 33 090 руб., то есть более 30% от общего депозита.

Как долго акции будут находиться в падающем тренде, предсказать невозможно. В сложившейся ситуации инвестору придётся решить, что делать дальше: продать акции и зафиксировать убыток или держать половину своего портфеля в акциях с фундаментальными рисками, срок восстановления которых неизвестен.

Когда стоит применять стратегию усреднения?

При использовании стратегии усреднения необходимо учитывать следующие факторы.

-

Усреднение стоимости — это не общая портфельная стратегия, а индивидуальный инструмент для ограниченного круга высококачественных активов в портфеле инвестора.

Например, во второй половине 2008 г. и в первой половине 2020 г. многие российские голубые фишки можно было купить с очень хорошим дисконтом.

Рис. 5. Динамика изменения стоимости акций «Лукойла» в 2008 г. Источник: TradingView

Рис. 6. Динамика акций изменения стоимости «Сбербанка» в 2020 г. Источник: TradingView

Применять стратегию усреднения стоимости, как и другие инвестиционные инструменты, нужно осознанно. Только в этом случае вероятность положительного исхода и получения прибыли становится выше. Ни один метод не может на 100% гарантировать вам ни доходность, ни вероятность получения убытков. Любая стратегия требует индивидуального подхода.

Не является инвестиционной рекомендацией.

Еженедельная рассылка с лучшими материалами «Открытого журнала»

Без минимальной суммы, платы за обслуживание и скрытых комиссий

Для оформления продукта необходим брокерский счёт

проект «Открытие Инвестиции»

Открыть брокерский счёт

Тренировка на учебном счёте

Об «Открытие Инвестиции»

Москва, ул. Летниковская,

д. 2, стр. 4

8 800 500 99 66

Согласие на обработку персональных данных

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 г. (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

NPV: что это и как рассчитать

Инвестирование позволяет получать стабильный доход. Можно вкладывать деньги в финансовые проекты, в новый бизнес или в расширение уже существующей компании.

Чтобы не ошибиться с выбором объекта капиталовложения, люди используют инструменты, предназначенные для быстрого определения эффективности инвестиционного проекта. Один из них – расчет NPV.

Что такое NPV

Net Present Value дословно переводится как «чистая приведенная стоимость». Обычно этот показатель используют, чтобы понять, стоит ли вкладывать деньги в проект. Иногда с его помощью рассчитывают финансовые характеристики за определенный период времени.

Например, инвестор хочет вложить 5 миллионов рублей. Его интересуют сроки окупаемости проекта и возможный заработок. Показатель NPV позволит понять, каким будет размер чистой прибыли через год, 5 или 10 лет. От результатов его расчета часто зависит окончательное решение – насколько целесообразно вкладывать деньги в конкретный проект.

Зачем нужно считать NPV

В первую очередь NPV проекта показывает, когда и в каком количестве вернутся вложения и вернутся ли они вообще. Инвесторы часто сравнивают несколько проектов, чтобы определить, какой из них окажется наиболее прибыльным. В этом случае формула тоже работает.

Существуют 3 цели, для которых используют расчет NPV:

- определение размера первоначальных вложений;

- вычисление сроков окупаемости ;

- оценка размеров дохода, необходимого для окупаемости.

Преимущества и недостатки подсчета NPV

Если результат подсчета NPV проекта оказывается положительным, значит, проект экономически эффективен, и потенциальные инвесторы обратят на него больше внимания. При расчете NPV можно учитывать разные сроки, складывать показатели отдельных проектов и принимать во внимание дополнительные риски. Все это – неоспоримые преимущества расчета NPV.

Главные недостатки – сложность и сравнительно низкая точность расчета NPV, а речь идет о размере будущей прибыли. Ее невозможно точно предсказать, так как темпы роста, инфляция и курс валют постоянно меняются. Если учитывать в формуле много дополнительных рисков, сложность подсчета увеличивается и растет вероятность допустить ошибку.

Маркетинг

Что такое ценовой сегмент: какими бывают сегменты и для чего они нужны

Что такое ценовой сегмент: какими бывают сегменты и для чего они нужны

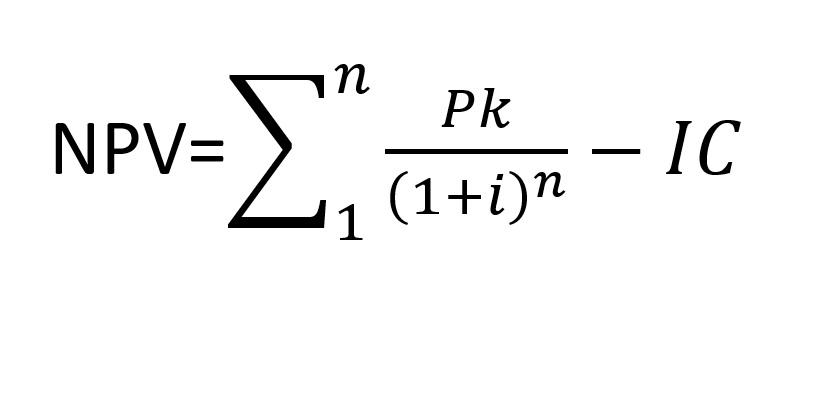

Формула расчета

Стандартная NPV-формула выглядит следующим образом:

n – период расчета;

Pk – денежные потоки за выбранный период времени;

i – ставка дисконтирования;

IC – размер первоначальных вложений.

Важно учесть все составляющие, и здесь многое зависит от конкретного проекта. Вложения нужны для того, чтобы увеличить прибыль, но для небольшого магазина и крупной фабрики эти суммы будут совершенно разными. Определение срока окупаемости тоже зависит от множества факторов. Хотя сложнее всего – рассчитать денежные потоки и ставку дисконтирования.

Денежные потоки

Под денежными потоками понимают все финансовые поступления и расходы. Под поступлениями чаще всего подразумеваются продажи, хотя встречаются и другие их виды – например, проценты от проведенных сделок. Расходы включают в себя выплату заработной платы сотрудникам, коммунальные платежи, закупку сырья, аренду помещений, обустройство рабочих мест, налоги.

Существуют также предположительные потоки, и рассчитать их гораздо сложнее – например, грядущее повышение арендной ставки или затраты на запуск на рынок нового продукта. В качестве аналитической базы используют экономические показатели, данные мониторинга конкурентов, ожидаемый эффект от рекламы и другие данные.

Чтобы оценить прибыльность рекламных кампаний, подключите сквозную аналитику Calltouch. Сервис посчитает прибыль, продемонстрирует эффективность рекламы и позволит спрогнозировать результативность кампаний.

- Анализируйте воронку продаж от показов до денег в кассе

- Автоматический сбор данных, удобные отчеты и бесплатные интеграции

Ставка дисконтирования

Узнать NPV проекта невозможно без ставки дисконтирования. Далеко не все инвесторы вкладывают собственные средства – иногда выгоднее взять кредит, чем использовать внутренние ресурсы. Или можно продать акции , если потенциальная прибыль у проекта выше, чем их доходность.

Посчитать ставку в случае с кредитом проще. Достаточно ориентироваться на годовой процент. Если же инвестор планирует использовать деньги с продаж акций, придется сравнивать прогнозы по доходам. И все равно это будет только приблизительная информация.

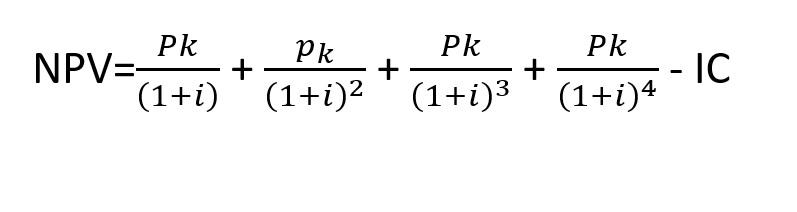

Как рассчитать NPV

Предположим, что в проект инвестировали 1 000 000 рублей. В качестве периода расчета NPV выбрали 1 год. Ставка дисконтирования равна 15%. Обычно ее переводят в коэффициент, то есть, делят на 100. Если размер денежных поступлений составит 900 000 рублей, получится:

900 000 / (1 + 0,15) – 1 000 000= -217 391

Эта сумма и будет чистой стоимостью, приведенной за год. Так как она отрицательная, проект считается убыточным на выбранном периоде. Но это не значит, что вложения не окупятся – п росто увеличьте временной отрезок и используйте формулу:

С каждым годом коэффициент дисконтирования уменьшается, поэтому его нужно возводить в степень. Если взять предыдущий пример, за 3 года получится следующий результат:

900 000 / (1 + 0,15) + 900 000 / (1 + 0,15)² + 900 000 / (1 + 0,15)³ – 1 000 000 = 1 054 902

Так как сумма положительная, проект на этом промежутке времени оказывается прибыльным.

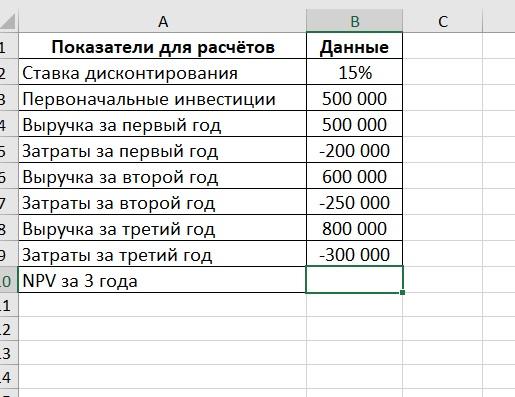

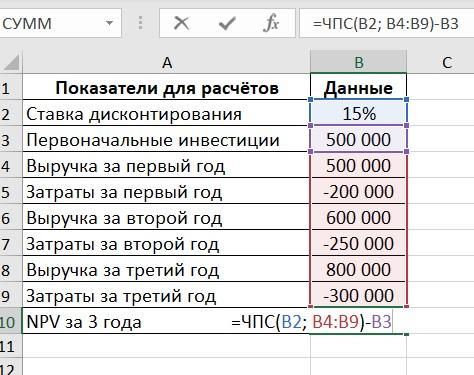

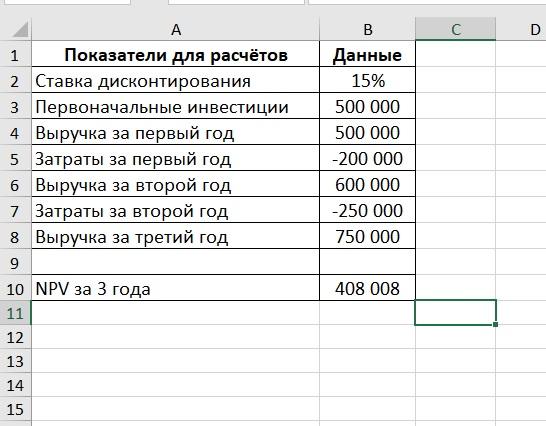

Пример расчета в Excel

Чтобы считать было удобнее, лучше составить таблицу в MS Excel. Преимущество этого способа в том, что можно менять различные показатели, не высчитывая их вручную, и сравнивать несколько проектов. Также в MS Excel предусмотрена функция расчета чистой приведенной стоимости – ЧПС.

Таблица с показателями выглядит так:

Для расчета в ячейку B10 нужно добавить формулу:

При изменении показателей NPV проекта будет рассчитываться автоматически.

Стоит помнить, что поступления должны быть положительными, а затраты – отрицательными.

Маркетинг

Как использовать парадокс Монти Холла в маркетинге

Как использовать парадокс Монти Холла в маркетинге

Сложности, которые могут возникнуть при расчете

Иногда инвесторы составляют слишком оптимистичный прогноз, но как раз из-за него и возникают трудности с расчетом NPV. Ошибки в вычислении приводят к тому, что инвестиции не приносят ожидаемого дохода.

Здесь можно выделить 4 причины:

- Ошибка в вычислении ставки дисконтирования. Проценты в банках по текущим кредитам обычно не меняются, а вот рост инфляции и изменения курса акций предугадать невозможно.

- Отсутствие учета непредвиденных расходов. Например, инвестор вкладывает значительные средства в покупку коммерческой недвижимости и ожидает прибыли от аренды, но не учитывает затраты на ремонт и благоустройство.

- Искаженное представление о доходах. Ни один бизнес не может гарантировать бесперебойность потока покупателей. Например, в период пандемии многим владельцам бизнеса пришлось приостановить деятельность, а кто-то и вовсе объявил себя банкротом.

- Нереалистичные и некорректные прогнозы. Любые расчеты следует проверять несколько раз, и в каждом прогнозе инвестор должен быть уверен.

В отличие от суммы инвестиций, рассчитать окупаемость рекламных вложений гораздо проще – для этого существуют специальные сервисы. Чтобы рассчитать доходность рекламы и увеличить прибыльность онлайн-магазина, установите E-commerce Calltouch. На основе результатов отчетов сопоставьте рекламный бюджет и прибыль и скорректируйте рекламную стратегию.

Источник https://www.profiz.ru/se/4_2022/ocenka_investicij/

Источник https://journal.open-broker.ru/investments/strategiya-usredneniya/

Источник https://www.calltouch.ru/blog/npv-chto-eto-i-kak-rasschitat/