Как не работать и жить на проценты: эксперты объяснили, как правильно инвестировать

В России наблюдается бум инвестирования: люди стремятся забрать деньги с вкладов и направлять их в более прибыльные инструменты. Однако кто-то получает сверхприбыль, а кто-то теряет последнюю копейку. Bankiros.ru выяснил, как выгодно вложить деньги, если опыта в сфере инвестиций мало.

С чего начать, чтобы инвестировать?

Финансовый аналитик TradingView Игорь Кучма прежде всего советует пересмотреть свой бюджет.

«Если у вас пока не получается откладывать, вы тратите все, что зарабатываете, и кажется, что накопить сумму для инвестирования невозможно попробуйте записывать свои траты: в приложении, в экселе или просто на листе бумаги. Вы удивитесь, насколько существенны мелкие повседневные траты», – сказал эксперт.

Он привел простой пример: если человек каждый день покупает кружку кофе в сетевом магазине за 60 рублей, то его годовые траты составят 21 900 рублей. Если положить эту сумму на депозит или вложить в инвестиции, приносящие доходность 5% в год, то через пять лет эта сумма равнялась бы 27 375 рублей.

«Добавьте круассан, и через пять лет у вас было бы 54 750 рублей. Даже небольшая экономия может в будущем принести ощутимый доход», – отметил эксперт.

Следующий очень важный этап – это ликвидация всех задолженностей, сказал Кучма. Он отметил, что многие россияне пользуются кредитными картами, забывая их вовремя закрыть. Из-за этого набегают огромные проценты, что потом сильно бьет по бюджету.

Также собеседник Bankiros.ru призвал трезво оценить свои ожидания от инвестиций. Нужно ответить себе на следующие вопросы: как долго вы готовы держать деньги в купленной позиции, сможете ли вы спокойно спать, когда акции приобретенной компании начнут падать, и готовы ли вы уделять торговле несколько часов в день?

«Если вы хотите жить на доход от инвестиций и готовы уделять этому много времени, открывая и закрывая разные позиции – это называется трейдингом или спекуляцией. В таком случае, нужно изучить технический и фундаментальный анализ», – предупредил Кучма.

Финансовый аналитик Евгений Марченко посоветовал обратить внимание на чувствительность к риску.

«Как вы будете себя чувствовать, если ваш портфель временно просядет на 10%? А на 20%? А если на 50%? Все это крайне важно понимать, чтобы избежать панических действий в будущем», – пояснил эксперт.

Какие инструменты выбрать для инвестиций?

Далее, что нужно сделать новичку – разобраться в обилии инвестиционных возможностей.

Кучма перечислил следующие инструменты:

- Облигации – это основной инструмент долгового рынка. Приобретая облигацию, человек дает деньги в долг эмитенту (организации, которая выпускает ценные бумаги), а эмитент обязуется вернуть занятую сумму с процентами.

- Акция. Владея акцией предприятия человек, по сути, являетесь одним из его владельцев. Компании используют их в качестве средства увеличения капитала.

- ETF (Exchange Traded Funds) – это иностранные биржевые инвестиционные фонды, ценные бумаги которых торгуются на бирже. Плюс ETF в том, что это уже готовый инвестиционные портфель. Если человек хочет вложиться во все американские нефтяные компании, то ему не придется покупать акции по отдельности, достаточно будет приобрести акции подходящего ETF.

- Фьючерс – это контракт, по которому продавец обязуется поставить покупателю базовый актив в определенный срок и по оговоренной ранее цене.

Какие риски могут возникнуть, когда инвестируешь?

Кучма предупредил, нужно приготовиться к тому, что рисков больше, если просто хранить деньги дома. При этом инвестиции принесут больший доход.

«Разнообразьте, а точнее, пользуясь языком инвесторов, диверсифицируйте свой портфель. Распределите ваши средства между инвестициями разных направлений. Так, потери от падения акций в одной отрасли может компенсировать значительный рост в другой», – посоветовал эксперт.

Что открыть брокерский счет или ИСС?

Кучма объяснил, что основная разница между брокерским счетом и индивидуальным инвестиционным счетом (ИСС) в том, что брокерский счет открывается в брокерской или управляющей компании. ИИС – это разновидность брокерского счета, который подразумевает предоставление некоторых налоговых льгот, но также имеет определенные ограничения.

«Если вы готовы вложить средства по меньшей мере на три года без возможности их вывести, то преимущества индивидуального инвестиционного счета неоспоримы – вы имеете право на получение налогового вычета на взнос, то есть возврата до 52 000 рублей в год»,– сказал Кучма.

Какие инструменты принесут наибольшую прибыль?

По словам Марченко, наибольшую гипотетическую прибыль можно получить с помощью наиболее рисковых инструментов, которые торгуются на срочном рынке. Это опционы и фьючерсы, однако это инструменты не для новичков, поскольку требуют большого объема знаний и высокой стрессоустойчивости, предупредил эксперт.

«Более доступным прибыльным инструментом является IPO – первичное размещение акций на бирже. Последние несколько лет – настоящий пик таких инвестиций и пока что он позволяет заработать выше среднего по рынку», – сказал Марченко.

Куда инвестировать, если изначально сумма небольшая?

По словам Марченко, в этом случае оптимально составить портфель из отечественных акций и облигаций, в зависимости от срока и готовности к риску. Он предупредил, что новичкам не стоит гнаться за высокой доходностью, прежде всего, следует обеспечить сохранность капитала.

«А с увеличением депозита и получением опыта, можно будет направлять небольшую часть средств на спекулятивные сделки с целью «пощекотать нервы», – заключил он.

Какая сумма нужна, чтобы жить на проценты от вклада и не работать

Наверняка каждый из нас мечтает о финансовой безопасности, мечтает о том, чтобы избавиться от необходимости ходить на работу. В этой статье мы подробно рассмотрим каким образом можно достичь уровня пассивного дохода от банковских вкладов, чтобы просто жить и не волноваться о нехватке денег и тем, что приходиться зависеть от работы.

1. Доход от вкладов — формула и примеры

В России крайне мало людей, которые живут чисто на проценты от своих инвестиций. Это можно объяснить тем, что большинство из нас были рождены в СССР или в период перестройки, когда заработать на инвестировании было практически невозможно обычному человеку. Это связано с кризисами и нестабильностью тех времен. С тех пор многие граждане относятся негативно к финансовым рынкам.

Большинство россиян хранят деньги на банковских депозитах, поскольку это является самым простым и удобным способом.

По статистике, около 30 трлн рублей денег наших граждан лежат в банках.

Банковский вклад даёт возможность увеличить свой капитал за заранее оговоренный срок. Процентные ставки имеют значения 4%..6% по состоянию на 2021 год. Ещё недавно доходность была значительно выше: в 2016 году можно было легко найти вклады под 10-12%.

От чего зависит размер банковской ставки? Прежде всего от ключевой ставки ЦБ (по другому её называют ставкой рефинансирования). Текущие значение 7,50% (обновлено 16 сентября 2022 года). Банки чаще всего предлагают примерно схожий процент. Следовательно, если ключевая ставка будет расти, то и проценты по вкладам тоже и наоборот.

Как нам рассчитать сумму, которую необходимо держать на депозите, чтобы жить только на проценты? Для этого есть формула.

- P – итоговая сумма вклада;

- D – ежемесячный доход;

- S – ставка по вкладу;

Исходная сумма зависит от того, под какой процент будет открываться депозит. Чуть ниже представлены примеры трёх случаев. Обратите внимание, насколько сильно влияет ставка по депозиту на требование к его размеру. Ниже представлена таблицы с расчётом сколько нужно денег, чтобы жить лишь на проценты от вклада.

Пример 1. Для дохода 30 тыс.руб в месяц.

| Ставка, % | Необходимая сумма, млн руб |

|---|---|

| 6,0 | 6,0 |

| 6,5 | 5,53 |

| 7,0 | 5,14 |

| 7,5 | 4,8 |

| 8,0 | 4,5 |

| 9,0 | 4,0 |

| 12,0 | 3,0 |

Пример 2. Для дохода 50 тыс.руб в месяц.

| Ставка, % | Необходимая сумма, млн руб |

|---|---|

| 6,0 | 10,0 |

| 6,5 | 9,23 |

| 7,0 | 8,57 |

| 7,5 | 8,0 |

| 8,0 | 7,5 |

| 9,0 | 6,67 |

| 12,0 | 5,0 |

Пример 3. Для дохода в 70 тыс.руб в месяц.

| Ставка, % | Необходимая сумма, млн руб |

|---|---|

| 6,0 | 14,0 |

| 6,5 | 12,9 |

| 7,0 | 12,0 |

| 7,5 | 11,2 |

| 8,0 | 10,5 |

| 9,0 | 9,3 |

| 12,0 | 7,0 |

С 2021 г. появился налог на вклады от 1 млн рублей, что ещё больше снижает доходы рантье.

Как видите требуемые суммы на вкладах нужны довольно приличные (исчисляются миллионами). Если мы говорим про регионы с низкими зарплатами, то такие накопления покажутся «космическими». Я отчасти соглашусь, что для жителей столицы заработать подобные сумму гораздо реальнее за счёт больших зарплат.

Чтобы снизить необходимую сумму, рантье приходиться жить экономно. Не на широкую ногу.

Пенсионные вклады приносят больше дохода, поэтому пенсионерам немного выгоднее сохранять деньги.

2. Риски тех, кто живет на проценты от депозита

Если ситуация в стране стабильная (ВВП стабильно растёт, инфляция держится на оптимальном уровне, ставка ЦБ на одном месте), то всё хорошо. Можно планировать своё будущее, поскольку доходы и расходы вряд ли будут изменяться скачкообразно.

Сложности начинаются в период экономических кризисов (потрясений). В этот момент инфляция может сильно ускориться. В худшем случае перерастёт в гиперинфляцию. Фактически это означает, что деньги начнут стремительно обесцениваться. Если раньше хватало 50 тыс. рублей в месяц, то после высокой инфляции эта же сумма будет уже к примеру 100 тыс. рублей или даже больше.

Ставки в банках обычно растут с ростом инфляции, но как показывает практика это не спасает деньги, а всё равно их обесценивает.

Есть также риски сильного понижения банковских ставок (до 2-4%). В развитых экономиках это считается нормой. В России не было таких низких ставок. Но вполне вероятно, что такое может быть. А это значит, что сумма для проживания на вкладе должна быть еще больше на 50%-80%. Поэтому многие стремятся к другому способу: жить на проценты от дивидендов. Плюс этого способа в том, что он учитывает инфляцию и можно найти более привлекательные проценты.

В идеале сочетать эти способы между собой. То есть иметь накопления в дивидендных акциях и на вкладах. Нельзя предсказать, что будет в будущем.

3. Как учесть инфляцию в своих расчётах

Даже когда инфляция предсказуема и составляет 4-7% в год, покупательная способность будет падать с каждым годом. Мы стабильно получаем сумму от вклада, но с каждым годом на неё можно купить всё меньше продуктов и других материальных вещей.

Поскольку поддерживать своё материальное состояние нужно как можно дольше, то нужно какую-то чать дохода реинвестировать. Другими словами, нужна капитализация процентов.

Например, нам надо в месяц 50 тыс. рублей. Текущая ставка в банке 7%. Как мы посчитали раньше, нам достаточно 8,57 млн. рублей на вкладе. Чтобы поддерживать примерный уровень жизни в будущем, нужно реинвестировать практически такую же сумму, что мы и снимаем.

Если инфляция составит за год 7%, то нам нужно иметь уже к следующему году 9,17 млн.руб. А для этого нужно откладывать практически такую же сумму: 50 тыс. рублей в месяц.

То есть фактически нам надо не 8,57 млн. руб, а в два раза больше: 17 млн. руб. Мы будем получать порядка 100 тыс. рублей в месяц. Из них половину будем откладывать на вклад. В этом случае наша покупательная способность будет сохраняться практически неизменной.

Есть также второй вариант. Можно максимально экономить. Возможно, рантье надо не 50 тыс. рублей ежемесячно, а реально лишь только 35 тыс. Оставшиеся 15 000 можно отложить. Такой образ жизни позволит максимально эффективно и рационально подходить к своей финансовой ситуации.

Можно ли жить на проценты от вклада

Жить лишь на проценты от вклада вполне реально, но для этого нужна приличная сумма денег. Плюс к тому же лучше подстраховать свои риски и на 1/3 денег купить квартиру для сдачи в аренду. Все же недвижимость является также супер надёжным активом в любые времена.

4. Что ещё нужно знать при открытии вкладов

1 Сумма застрахована только на 1,4 млн рублей в банке. Поэтому при наличии крупных сумм (более 1,4) следует распределять её по разным банкам. Исключение составляет Сбербанк и ВТБ. Это два основополагающих банка, два «гиганта», которые точно защищены и их лишат лицензии. Но минусом этих организаций в том, что доходность у них также самая низкая. Например, гособлигации имеют большую доходность и сами по себе более надёжны.

2 Стоит инвестировать в банки, которые находятся в топ-100. Иначе риски отзыва лицензии резко повышаются.

Конечно, АСВ (агентство по страхованию вкладов) вернет сумму до 1,4 млн рублей, но на это уйдет порядка 2 недель минимум.

3 Стоит искать максимально выгодные проценты по вкладу. Это позволит зарабатывать больше, а от большой суммы это может быть существенно.

5. Как быстро накопить нужную сумму на вкладе

Как показывает опыт, накопить сумму в 8,57 млн. руб не так просто. Если ежемесячно откладывать по 30 тыс. рублей, то понадобиться 23 года. Конечно, мы быстрее придём к своей цели, если будем копить их не под подушкой, а через вклады.

Для более быстрого заработка нужно рисковать. Как показывает история, фондовый рынок растёт значительно быстрее инфляции. Можно инвестировать в акции основную часть денег и ждать их роста.

Возможно, они вырастут уже через год в 2 раза, а может быть через 5 лет. Никто точно не знает когда это случиться, но то, что фондовый рынок растёт — это точно. Ценные бумаги представляют из себя работающий бизнес, который генерирует доход и не обесценивается вместе с инфляцией.

Можно составить инвестиционный портфель, тем самым уменьшить риски. Например, купить 50% акций и 50% облигаций. Самыми надёжными (можно сказать безрисковыми) ценными бумагами являются ОФЗ. Доходность по ним немного выше банковских депозитов.

Какие акции лучше всего купить? Лучше всего покупать крупные компании, их ещё называют голубыми фишками. На момент 2021 года перспективными акциями на российском рынке являются Сбербанк, Газпром, ЛУКОЙЛ, ГМКНорникель, НОВАТЭК, Татнефть, МТС, АФК Система.

Можно купить Сбербанк префы или обычку. Для рядового инвестора более привлекательны будут префы, поскольку дивидендный доход по ним больше где-то на 1%, а, значит, можно быстрее накопить нужную сумму.

Из облигаций можно инвестировать в корпоративные. На них доходность значительно выше ОФЗ.

Если вас устроит максимальная стабильность, то можно купить ETF на акции и на облигации. Эти фонды будут менее волатильны, но зато стабильны в росте. Более подробно про этот тип активов читайте в статье:

Про преимущества инвестиций в ценные бумаги, а также инструкции можно прочитать в статьях:

Можно также рассмотреть супер рисковые активы в виде криптовалют. Они показывают сумасшедший рост, но и падают они тоже на большие величины. Многие инвесторы выделили часть своих денег на цифровые деньги в надежде на их будущий рост.

Как людям, не разбирающимся в деньгах, начать жить на проценты с дохода | Основы вложения денег

Здравствуйте, уважаемые читатели Creator. В этой статье я поделюсь простыми способами и принципами приумножения денег. Благодаря им, вскоре вы сможете жить на проценты с дохода. Эти способы не потребуют множество знаний и усилий. Ими могут пользоваться даже подростки, не говоря о взрослых.

Эту статью я написал на основе книги одного из лучших финансовых консультантов в Европе – Бодо Шефера. Поэтому не думаю, что у вас останутся сомнения насчет эффективности этих способов.

Что значит жить на проценты с дохода

Для начала хочу познакомить вас с одной притчей, которая описывает общую картину статьи.

Жил-был крестьянин. Он был беден, и из животных держал только курицу. В один день крестьянин обнаружил, что курица снесла золотое яйцо. На всякий случай он отнес его к ювелиру. Тот подтвердил, что яйцо из чистого золота. Крестьянин продал его за большие деньги и вечером закатил роскошный пир.

На следующий день события повторились, в гнезде опять лежало золотое яйцо, и он продал его. Так продолжалось в течение нескольких дней. Но потом крестьянина одолела жадность. Он злился на курицу за то что, эта лентяйка вместо двух яиц несет всего одно. В конце концов, он настолько разозлился, что побежал в курятник и зарезал курицу. С тех пор золотых яиц у него больше не было.

Мораль этой истории такова: не режьте курицу, несущую золотые яйца.

На самом деле так живет большинство людей. Они зарезают свою курицу, будучи еще цыпленком. То есть они тратят все деньги и ничего не оставляют на будущее. А оставлять стоит, так как без денег у вас не получиться жить на проценты от них.

Исправить положение можно следующим образом. Начиная с завтрашнего дня, распределяйте свой доход на две части. 50% оставляйте на жизнь, а остальные 50% кладите на счет в банке. В результате ваш счет будет регулярно пополнятся (курица будет расти). А когда вы поместите его под проценты, это составит неплохой пассивный доход (курица принесет золотые яйца).

Правда, все ведь так просто. Но это еще не все. Читайте дальше, если хотите узнать, как и куда вкладывать деньги, чтобы в будущем позволить жить на проценты от них.

5 шаго в к богатству

Прежде чем приступать к вложению денег, нужно определить формулу богатства. Для этого я выделил 5 шагов.

Шаг 1. Осознание того, что деньги важны в жизни

Хватит думать, что стремление к богатству это плохо. Плохо – всю жизнь прожить в нищете. Поэтому полюбите деньги и радуйтесь, когда они приходят в вашу жизнь.

Шаг 2. Уверенность в себе и готовность достичь финансовых целей

Уверенность играет большую роль в заработке денег. Для укрепления уверенности начните записывать собственные достижения за день.

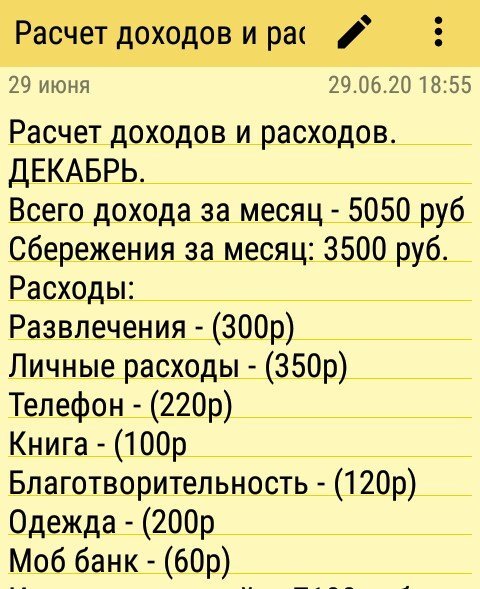

Шаг 3. Учет доходов и расходов

Самый верный способ взять под контроль свои финансы – это вести учет доходов и расходов. Начните с разделения дохода на две части. В Интернете существует множество приложений, которые обучают вести учеты финансов для детей и взрослых.

Пример учета доходов и расходов

Шаг 4. Умелое вложение денег

Об этом вы узнаете по ходу статьи.

Шаг 5. Наслаждение от всего процесса

Чем бы вы ни занимались в жизни, нужно кайфовать от этого. В таком случае успеха не придется долго ждать.

3 правила вложения денег

Вкладывать средства гораздо легче, чем думают большинство. Но прежде чем начинать, нужно уяснить 3 правила.

Правило 1. Вложение должно быть надежным

Не уверен, что вы хотите потерять свои сбережения.

Правило 2. Деньги должны работать и приносить доход

Деньги обесцениваются, если тупо лежат в банке. В этой статье вы как раз узнаете прибыльные способы вложения денег.

Правило 3. Вложения должны быть легкими для понимания и управления

Вы должны понимать, что делаете. Поэтому я предлагаю такие способы вложения, которыми могут управлять даже подростки.

Способы приумножения деньги

1. Акции

Акция – доля собственности в фирме.

В нижнем примере, думаю я понятно объяснил, что это такое.

Представьте, что вы владеете собственной фирмой, которая продает книги. Для облегчения работы с кассой нужно закупить 10 компьютеров, считывающих штрих-коды. Общая стоимость составит 1 миллион рублей. Разумеется, у вас нет такой суммы, а брать в кредит не хочется из-за лишних расходов по процентам. В таком случае можно обратится к людям за финансовой помощью. Но не просто так. Взамен на их деньги вы предлагаете им долю в фирме, например, 5%. Следовательно, если сделка принимается, человек приобретает акции вашей фирмы.

Также эти доли (акции) можно покупать по несколько штук.

Заработать на акциях можно тогда, когда фирма на подъеме и у нее прибыльный период. Акции в таком случае дорожают в цене. Следовательно, вы сможете продать их за более высокую цену и получить прибыль.

Акции падают в цене, если фирма терпит убытки. В такой момент их нельзя продавать. Нужно подождать, пока фирма снова начнет приносить доход.

По советам опытных инвесторов лучше рассчитывать вложения на долгосрочную перспективу.

Рекомендация! Вкладывайте только те деньги, которые вам не понадобятся в ближайшие 10 лет.

Продажа акций проводится на различных биржах. Эта такие места, где встречаются люди и продают свои доли в фирмах.

2. Инвестиционные фонды

Если у вас нет времени для полного изучения акций, можете воспользоваться более простым способ вложения – через инвестиционный фонд.

Инвестиционный фонд – это общий котел, куда вкладчики со всего мира вносят деньги. Эти деньги хранятся в банках под строгим присмотром государства. Поэтому вы не потеряете их ни при каких обстоятельствах.

Управляющие фондом – это профессионалы, которые будут покупать акции на ваши средства. Инвестиционные фонды и называют самым легким способом вложения, потому что от вас ничего не потребуется. Все сделают другие люди.

В инвестиционных фондах также имеются свои правила. Например, одно из них гласит, что акционеры должны покупать акции не меньше чем 20 фирм. Это делается для распределения риска. В случае, если у одной фирмы дела идут плохо и ее акции дешевеют, у остальных 19 все хорошо и акции растут в цене. Вы остаетесь в плюсе.

Критерии, по которым стоит подбирать фонды

Итак, вы узнали один из легких и прибыльных способов вложения денег. Вы убедились, что через несколько лет сможете жить на проценты с вложений. Теперь пришло время выбирать, в какие фонды вкладывать. По этому поводу существует 3 критерия.

Критерий 1. Фонд должен существовать не менее 10 лет

При анализе этот критерий играет большую роль. Лучше и надежней вкладываться в тот фонд, который имеет опыт на бирже.

Критерий 2. Это должен быть крупный международный фонд

Если фонд покупают со всего мира, и он имеет популярность не только в вашей стране – это отличный знак его качества.

Критерий 3. За последние 10 лет фонд должен быть самым прибыльным из всех

Существуют рейтинги фондов. По ним лучше всего судить прибыль.

В таких рейтингах, например волатильность означает колебания курса. Чем выше волатильность, тем больше нервов это заберет у вкладчика. Чаще всего по этому критерию определяют, какой фонд лучше приобрести.

Частые ошибки

Ну вот, теперь вы знаете необходимую информацию, чтобы впервые в жизни заняться инвестированием. Ниже я хотел бы рассказать о наиболее частых ошибках при вложениях.

Я не говорю, что делать ошибки – это плохо. Нет, на ошибках люди учатся. Но лучше узнать о них сейчас, чем потом набивать себе шишки. В любом случае вам этого не избежать (я про ошибки).

Ошибка 1. Паника

После покупки акций или фонда не факт, что они сразу же будут расти как на дрожжах. Не исключено, что начнется кризис, и акции упадут на десятки процентов. В таких случаях не нужно впадать в депрессию и вешать нос. Еще раз напомню, что вы терпите убытки лишь тогда, когда продаете акции в кризисные времена.

Не верьте тому, что пишут в газетах. В них только надежда на худшее.

Не бывает зимы без лета. Так и на бирже после плохих времен всегда наступают хорошие.

В этом есть даже свой плюс. Он заключается в том, что вы сможете докупить акции, но уже ниже номинала (дешевле).

Ошибка 2. Боязнь риска

Эту боязнь чаще всего навязывает общество. Возможно, так происходит из-за того, что люди хотят уберечь вас от ошибок. Но помните, что страх ошибиться и вовсе не рисковать – это самый большой риск.

Если вы решили изменить жизнь и улучшить свое финансовое положение, без рисков не обойтись.

Итак, вы дочитали статью до этого момента, значит, сознательно решили начать вкладывать деньги. Не надо затягивать с этим. Выше уже говорилось, что вкладывать нужно те средства, которые не понадобятся в ближайшие 10 лет. Лучше вложить и вовсе забыть об этих деньгах на 10 лет. Вернувшись за ними, вы уже получите куда больше.

Сложные проценты

Сложные проценты – это «8 чудо света». Единственная трудная для понимания вещь, с которой придется столкнуться, если хотите вкладывать деньги. Давайте попробуем разобраться, как с ними работать.

К примеру, вам нужно вычислить 6% от 5000 . Для начала узнаем 1 сотую от 5000 , то есть разделим на 100 , получиться 50 . Затем 50 × 6% = 300 .

Возьмем другой пример. Допустим, вы вложили деньги в банк под 5% годовых. Чтобы узнать, через сколько лет деньги увеличатся 2 раза, нужно 72 разделить на 5 . После округления получится 14 . Значит ваша сумма, независимая от размеров увеличится только через 14 лет , если вложить их под 5 % .

Основные определения

Акции – ценные бумаги, которые подтверждает вашу долю в фирме.

Процент – сотая часть от чего-то.

Инвестиция – вложение денег с целью их увеличения за счет процентов.

Инфляция – обесценивание денег за счет увеличения цены на потребительские продукты.

Инвестиционный фонд – общий котел, куда вкладчики со всего мира вносят деньги для дальнейшего приобретения акций.

Заключение

Нет ничего зазорного в том, чтобы стремиться к большому доходу. Если вы поворачиваетесь спиной к своему финансовому положению, значит, вы поворачиваетесь спиной и к своему благополучному будущему.

«У каждого есть право на то, чтобы стать финансово независимым».

Конечно, в этой статье нет даже половины того, что необходимо знать для серьезных инвестиций. Однако все принципы, о которых вы узнали, позволят жить на проценты с дохода и послужат началом вашего огромного состояния.

Источник https://bankiros.ru/news/kak-ne-rabotat-i-zit-na-procenty-eksperty-obasnili-kak-pravilno-investirovat-6691

Источник https://vsdelke.ru/finansy/kak-zhit-na-procenty-ot-vklada.html

Источник https://creator-arseny.site/finance/zhit-na-protsenty-s-dohoda